Pronti i chiarimenti interpretativi dell’Agenzia delle entrate sulle novità che hanno interessato la cessione o lo sconto in fattura dei bonus edilizi dopo la conversione in legge dei decreti “Aiuti” (Dl n. 50/2022) e “Aiuti-bis”. Con le nuove disposizioni, la responsabilità solidale del fornitore che ha applicato lo sconto in fattura e del cessionario del credito, in presenza di concorso nella violazione, è limitata ai soli casi di dolo e colpa grave. Fornite, inoltre, le istruzioni per rimediare a eventuali errori di compilazione della comunicazione commessi dai contribuenti per l’esercizio delle opzioni o nella circolazione dei crediti nella Piattaforma. Nel caso di errori formali, l’opzione è considerata valida ai fini fiscali e il relativo credito può essere ulteriormente ceduto o utilizzato in compensazione. E ancora, chiarimenti sulla cessione dei crediti ai “correntisti” e ulteriori precisazioni in merito agli “indici di diligenza”, già elencati nella circolare n. 23/E dello scorso giugno, nonché specifiche indicazioni a seguito delle modifiche apportate al Superbonus dal decreto “Aiuti”. Tutte le novità nella circolare n. 33/E, siglata oggi, 6 ottobre 2022 (in allegato), dal direttore Ernesto Maria Ruffini. Disponibile anche il modello di richiesta di annullamento dell’accettazione dei crediti ceduti (in allegato).

FORNITORI E CESSIONARI: NUOVE REGOLE SULLA RESPONSABILITÀ. L’articolo 33-ter, introdotto dalla legge di conversione del decreto “Aiuti-bis” (Dl n. 115/2022), ha integrato le disposizioni sullo sconto in fattura e sulla cessione del credito inserendo all’articolo 14 del decreto Aiuti i commi 1-bis.1 e 1-bis.2.

Nel dettaglio il comma 1-bis.1, intervenendo sul comma 6 dell’articolo 121 del decreto “Rilancio”, ha modificato la disciplina della responsabilità in solido del fornitore che ha applicato lo sconto in fattura e dei cessionari in presenza di concorso nella violazione, limitandola ai soli casi di dolo e colpa grave, a condizione che siano state rispettate le previsioni di legge e che siano stati acquisiti il visto di conformità, le asseverazioni e le attestazioni prescritte dal decreto “Rilancio”.

Il comma 1-bis.2, inoltre, ha previsto l’applicazione delle nuove misure anche per i crediti sorti prima dell’introduzione degli obblighi di acquisizione del visto di conformità e delle attestazioni e asseverazioni (comma 1-ter del citato articolo 121) a condizione che il cedente, purché non sia un “soggetto qualificato” e che coincida con il fornitore, acquisisca tutte le certificazioni mancanti.

L’Agenzia fa un quadro sul concetto di “violazione dolosa”, cioè, in estrema sintesi, quella attuata con l’intento di pregiudicare la determinazione dell’imponibile o dell’imposta ovvero di ostacolare l’accertamento, e su quello di “colpa grave” che sussiste quando la negligenza e l’imperizia sono indiscutibili. A titolo di esempio ricorre il dolo quando il cessionario è consapevole dell’inesistenza del credito, perché sussiste un accordo con il cedente o perchè nonostante il cessionario abbia rilevato tale inesistenza decide di procedere comunque. La colpa grave ricorre, ad esempio, quando il cessionario abbia omesso, in termini “macroscopici”, la diligenza richiesta, ad esempio, la documentazione sia assente o contraddittoria come il caso in cui l’immobile è addirittura diverso o l’asseverazione si riferisce ad altro fabbricato.

CHIARIMENTI SUGLI INDICI DI VALUTAZIONE DELLA DILIGENZA. In riferimento agli indici di valutazione illustrati nella circolare n. 23/2022, finalizzati ad orientare l’attività dell’Amministrazione finanziaria nella valutazione dell’esistenza o meno della necessaria diligenza, l’Agenzia fornisce ulteriori chiarimenti. I detti indici, in particolare quelli connessi ai profili soggettivi e oggettivi (assenza di documentazione o palese contraddittorietà rispetto al riscontro documentale prodotto, incoerenza reddituale e patrimoniale tra il valore e l’oggetto dei lavori asseritamente eseguiti e il profilo dei committenti beneficiari delle agevolazioni in esame, sproporzione tra l’ammontare dei crediti ceduti ed il valore dell’unità immobiliare, incoerenza tra il valore del credito ceduto e il profilo finanziario e patrimoniale del soggetto cedente il credito qualora non primo beneficiario della detrazione, anomalie nelle condizioni economiche applicate in sede di cessione dei crediti, mancata effettuazione dei lavori), costituiscono solo istruzioni, di carattere esemplificativo, rivolte agli organi di controllo dell’Agenzia delle entrate allo scopo di rendere omogenee e trasparenti le attività istruttorie svolte sull’intero territorio nazionale. In primo luogo, il cessionario può sempre invocare elementi diversi da quelli degli indici ma ugualmente idonei a dimostrare l’esistenza della diligenza richiesta dalla normativa. L’esigenza di ricorrere a tali indici, inoltre, assume minore rilevanza nel caso in cui i lavori siano stati effettivamente eseguiti per gli importi comunicati.

In ogni caso, le incongruità rilevate con gli indici in commento, precisa l’Agenzia, non costituiscono di per sé motivo per qualificare l’inesistenza del credito e l’assenza della prescritta diligenza, ma solo degli alert finalizzati a una verifica più approfondita degli elementi che legittimano i comportamenti delle parti. A titolo di esempio, l’indice della “sproporzione tra l’ammontare dei crediti ceduti ed il valore dell’unità immobiliare” potrà assumere rilievo con riferimento alle comunicazioni di lavori eseguiti per importi particolarmente significativi a fronte di immobili con valore commerciale inesistente, in particolar modo se per la tipologia di lavori eseguiti non è previsto un tetto di spesa.

CESSIONE DEI CREDITI AI “CORRENTISTI”. La circolare commenta inoltre le novità introdotte in sede di conversione del decreto “Aiuti”, in merito alla possibilità per le banche o le società appartenenti ad un gruppo bancario di cedere i crediti ai “correntisti” (diversi dai consumatori o utenti), fermo restando il divieto per il correntista cessionario del credito di operare ulteriori cessioni.

RIMEDI AGLI ERRORI DELLA COMUNICAZIONE. La circolare fornisce alcune indicazioni per rimediare a eventuali errori commessi nella compilazione della Comunicazione o nella circolazione dei crediti nella procedura web denominata “Piattaforma cessione crediti”.

In via preliminare tutte le segnalazioni e le istanze indicate nella circolare in esame devono essere inviate all’indirizzo di posta elettronica certificata. La circolare rende noto che sarà inserito l’indirizzo di una casella di posta certificata dedicata a questa attività, che sarà gestita dal Centro operativo servizi fiscali di Cagliari.

Fra i rimedi ordinari l’Agenzia ricorda che in caso di errore nella compilazione è possibile trasmettere una Comunicazione sostitutiva entro il quinto giorno del mese successivo a quello di invio. Trascorso tale termine il credito non ancora accettato può essere rifiutato dal cessionario o fornitore.

Oltre alle soluzioni ordinarie la circolare fornisce le istruzioni per risolvere ulteriori errori relativi alla Comunicazione.

In primo luogo, in presenza di errori formali, l’opzione è considerata valida ai fini fiscali e il relativo credito può essere ulteriormente ceduto o utilizzato in compensazione. Chi ha commesso l’errore, però, è tenuto a segnalarlo all’Agenzia con nota sottoscritta in via digitale da inviare alla Pec di prossima attivazione.

Possono essere considerati errori formali, ad esempio, quelli presenti nel frontespizio del modello Comunicazione:

- recapiti (e-mail e telefono)

- codice fiscale del rappresentante del beneficiario e relativo codice carica

- indicazione dell’eventuale presenza dell’amministratore nel campo “Condominio minimo”

- codice identificativo dell’asseverazione presentata all’Enea per la riqualificazione energetica

- codice identificativo dell’asseverazione per lavori sismici e codice fiscale del professionista

quelli presenti nel quadro A:

- indicazione del semestre di riferimento, per le spese del 2020

- stato di avanzamento lavori (Sal) ed eventuale protocollo della comunicazione.

Inoltre, sono considerati errori formali nel quadro B i dati catastali e nel quadro D la data dell’opzione e la tipologia del cessionario.

La circolare fornisce delle indicazioni anche sullo Stato di avanzamento lavori. Considerato che la mancata indicazione del valore “1” nella Comunicazione del primo Sal impedisce di inviare le comunicazioni dei Sal successivi, l’Agenzia chiarisce che il cedente può trasmettere le comunicazioni relative ai Sal successivi al primo omettendo di indicare il numero di Sal a cui si riferiscono e il protocollo telematico di invio della prima Comunicazione. Anche in questo caso è necessario comunicare l’accaduto all’Agenzia, all’indirizzo di posta elettronica certificata.

Anche nel caso di importo del credito ceduto inferiore alla detrazione spettante, il beneficiario può inviare, entro il termine previsto per l’invio delle comunicazioni relative all’anno della spesa, un’altra Comunicazione con le consuete modalità, indicando gli stessi dati, ma un ammontare del credito ceduto pari alla differenza tra l’importo corretto e quello indicato nella precedente Comunicazione. Se invece è stata indicata una spesa inferiore a quella effettiva e quindi un credito ceduto inferiore alla detrazione spettante, è possibile presentare una nuova Comunicazione con il solo importo residuo della spesa e del corrispondente credito ceduto.

Il caso infine del credito ceduto superiore ai valori effettivi configura, invece, un errore sostanziale.

ACCETTAZIONE DEL CREDITO ANNULLABILE. Il dato errato o omesso che incide sugli elementi essenziali della detrazione e quindi del credito ceduto è definito errore sostanziale (ad esempio, l’errata indicazione del codice dell’intervento da cui dipende la percentuale di detrazione spettante, oppure del codice fiscale del cedente).

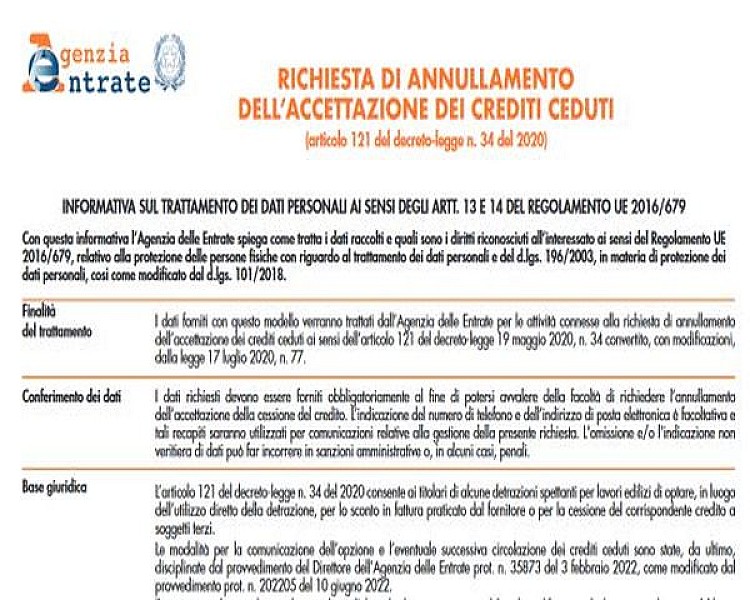

L’Agenzia fa sapere che sono in fase di predisposizione degli interventi sulla Piattaforma per consentire l’annullamento, solo su richiesta delle parti, dell’accettazione di crediti derivanti da comunicazioni di prime cessioni o sconti non corrette. Con l’operazione il plafond del credito compensabile in capo al cessionario viene contestualmente ridotto del relativo importo.

L’annullamento dell’accettazione, quindi, dovrà essere chiesto tramite apposita istanza (con l’allegato modello) sottoscritta digitalmente o con firma autografa dal cessionario e dal cedente (la firma autografa necessita di una copia del documento di identità) da trasmettere al citato indirizzo di posta elettronica certificata.

Una volta eseguita sulla Piattaforma l’operazione tecnica di annullamento dell’accettazione, ne sarà data informazione agli interessati, che potranno comunque consultare lo stato aggiornato della cessione sulla Piattaforma stessa.

Il beneficiario della detrazione può inviare una nuova Comunicazione con le consuete modalità, purché non sia scaduto il termine annuale previsto per l’invio della stessa. Nei casi in cui il beneficiario della detrazione abbia già provveduto a inviare la Comunicazione corretta, è comunque necessario richiedere all’Agenzia l’annullamento dell’accettazione della cessione errata.

COME RIMEDIARE IN CASO DI RITARDI NELLA COMUNICAZIONE. Qualora i termini siano scaduti sarà possibile ricorrere alla remissione in bonis.

Quest’ultima è ammessa anche per l’esercizio dell’opzione per lo sconto in fattura o la cessione del credito, purché:

- sussistano tutti i requisiti sostanziali per la detrazione

- i contribuenti abbiano tenuto un comportamento coerente con l’esercizio dell’opzione, in particolare, nelle ipotesi in cui tale esercizio risulti da un accordo o da una fattura precedenti al termine di scadenza della comunicazione

- non ci siano attività di controllo sulla alla spettanza del beneficio fiscale che si intende cedere o acquisire sotto forma di sconto

- sia versata la misura minima della sanzione prevista.

In presenza di tali requisiti è consentito l’invio della Comunicazione entro il termine di presentazione della prima dichiarazione utile successiva all’ordinario termine annuale di trasmissione dell’opzione.

In particolare, per le spese sostenute nel 2021 e per le rate residue delle spese sostenute nel 2020, la Comunicazione potrà essere trasmessa entro il 30 novembre 2022, termine di presentazione della dichiarazione dei redditi (per i soggetti con periodo d’imposta coincidente con l’anno solare).

La trasmissione della nuova Comunicazione entro detto termine è ammessa anche nel caso in cui sia stato chiesto all’Agenzia l’annullamento dell’accettazione dei crediti derivanti da una Comunicazione errata.

Leggi anche: “Superbonus, dall'AdE la circolare sulle modifiche introdotte dal Decreto Aiuti bis alla disciplina dell’opzione cessione o sconto”