Chi cede l’abitazione “agevolata” ed entro un anno dalla vendita ne acquista un’altra (anche se non ultimata) avente i requisiti “prima casa”, ha diritto a un credito d’imposta pari all’imposta di registro o all’Iva pagata per il primo acquisto agevolato.

Come spiega l'Agenzia delle Entrate nella guida “Fisco e casa: acquisto e vendita”, aggiornata al mese di aprile 2015, il credito d’imposta spetta anche nell’ipotesi in cui l’altra abitazione venga riacquistata mediante contratto di appalto o di permuta.

CREDITO D’IMPOSTA PER IL RIACQUISTO DELLA “PRIMA CASA” UTILIZZABILE SIA IN DIMINUZIONE DELL’IMPOSTA DI REGISTRO SIA DELL’IRPEF. Il credito d’imposta non può essere superiore all’imposta dovuta in relazione al secondo acquisto e può essere utilizzato, a scelta del contribuente:

- in diminuzione dell’imposta di registro dovuta in relazione al nuovo acquisto

- per l’intero importo, in diminuzione delle imposte di registro, ipotecarie, catastali, sulle successioni e donazioni dovute su denunce e atti presentati dopo la data di acquisizione del credito

- in diminuzione dell’Irpef dovuta in base alla prima dichiarazione successiva al nuovo acquisto

- in compensazione con altri tributi e contributi dovuti in sede di versamenti unitari con il modello F24 (usando il codice tributo 6602).

Se il contribuente utilizza solo parzialmente il credito d’imposta per pagare l’imposta di registro dovuta per l’atto in cui lo stesso credito è maturato, egli potrà utilizzare l’importo residuo solo in diminuzione dell’Irpef o in compensazione, ma non in diminuzione delle imposte di registro, ipotecarie, catastali, sulle successioni e donazioni per gli atti presentati dopo la data di acquisizione del credito. La normativa prevede, infatti, che in relazione alle imposte dovute per tali atti e denunce, il credito deve essere utilizzato per l’intero importo.

Per fruire del credito d’imposta, è necessario che il contribuente manifesti tale volontà nell’atto di acquisto del nuovo immobile, specificando se intende utilizzarlo in detrazione dall’imposta di registro dovuta per lo stesso atto.

In particolare, l’atto di acquisto dovrà contenere (oltre alle “ordinarie” dichiarazioni di possesso dei requisiti per l’agevolazione prima casa), l’espressa richiesta del beneficio e dovrà indicare gli elementi necessari per la determinazione del credito.

Occorrerà, perciò:

- indicare gli estremi dell’atto di acquisto dell’immobile sul quale era stata corrisposta l’imposta di registro o l’Iva in misura agevolata nonché l’ammontare della stessa

- nel caso in cui era stata corrisposta l’Iva ridotta in assenza della specifica agevolazione prima casa, rendere la dichiarazione di sussistenza dei requisiti che avrebbero dato diritto al beneficio alla data dell’acquisto medesimo

- nell’ipotesi in cui risulti corrisposta l’Iva sull’immobile alienato, produrre le relative fatture

- indicare gli estremi dell’atto di vendita dell’immobile.

QUANDO NON SPETTA. Il credito d’imposta non spetta se:

- è stato perso il beneficio prima casa in relazione al precedente acquisto

- il contribuente ha acquistato il precedente immobile con aliquota ordinaria, senza cioè usufruire del beneficio “prima casa”

- il nuovo immobile acquistato non ha i requisiti “prima casa”

- viene ceduto un immobile acquistato con le agevolazioni “prima casa” riacquistando, non a titolo oneroso, un altro fabbricato avente i requisiti per fruire del beneficio.

DETRAZIONE PER GLI ACQUIRENTI E GLI ASSEGNATARI DI IMMOBILI RISTRUTTURATI. Anche per gli acquisti di fabbricati, a uso abitativo, ristrutturati sono previsti dei vantaggi fiscali. In particolare, a determinate condizioni, gli acquirenti degli immobili (o, nel caso di cooperative edilizie, gli assegnatari degli stessi) hanno diritto a una detrazione da ripartire in 10 anni.

Il beneficio – spiega la guida fiscale delle Entrate - spetta nel caso di interventi di ristrutturazione riguardanti interi fabbricati, eseguiti da imprese di costruzione o ristrutturazione immobiliare e da cooperative edilizie che provvedono, entro 18 mesi dalla data del termine dei lavori, alla successiva alienazione o assegnazione dell’immobile.

Questo termine è stato elevato da 6 a 18 mesi dalla legge di stabilità 2015 (legge n. 190 del 23 dicembre 2014).

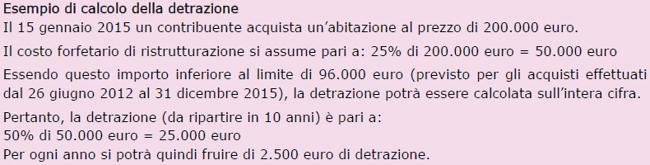

La detrazione è, ordinariamente, del 36% del valore degli interventi eseguiti, che si assume pari al 25% del prezzo dell’unità immobiliare (come risultante nell’atto pubblico di compravendita o di assegnazione) e, comunque, entro un importo massimo di 48.000 euro.

DETRAZIONE 50% PER L’ACQUISTO DI ABITAZIONI VENDUTE DA IMPRESE COSTRUTTRICI O RISTRUTTURATRICI ENTRO 18 MESI DAL TERMINE DEI LAVORI. Norme successive a quella che ha introdotto l’agevolazione hanno incrementato la percentuale di detrazione e l’importo massimo della stessa. In particolare, la detrazione è stata elevata dal 36 al 50% per le spese di acquisto sostenute nel periodo compreso tra il 26 giugno 2012 e il 31 dicembre 2015 e spetta entro l’importo massimo di 96.000 euro (invece che 48.000 euro). Dal 1° gennaio 2016 la detrazione ritornerà, invece, alla misura ordinaria (36% su un importo massimo di 48.000 euro).

Il limite massimo di spesa ammissibile (48.000 o 96.000 euro) deve essere riferito alla singola unità abitativa e non al numero di persone che partecipano alla spesa. Di conseguenza, questo importo va suddiviso tra tutte le persone aventi diritto all’agevolazione.

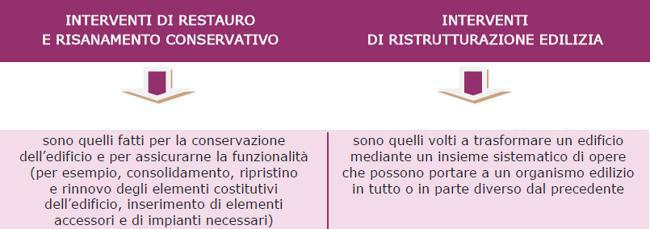

La detrazione si applica quando sono stati effettuati interventi di restauro e risanamento conservativo e di ristrutturazione edilizia, indicati alle lettere c) e d) del comma 1 dell’articolo 3 del Dpr 380/2001.

CONDIZIONI RICHIESTE PER FRUIRE DELL’AGEVOLAZIONE. Riassumendo, la detrazione Irpef spetta alle seguenti condizioni:

- l’acquisto o l’assegnazione dell’unità abitativa deve avvenire entro 18 mesi dalla data del termine dei lavori

- l’immobile acquistato o assegnato deve far parte di un edificio sul quale sono stati eseguiti interventi di restauro e di risanamento conservativo o di ristrutturazione edilizia riguardanti l’intero edificio.

L’agevolazione trova applicazione, pertanto, a condizione che gli interventi edilizi riguardino l’intero fabbricato (e non solo una parte di esso, anche se rilevante).

In caso di compromesso, per fruire della detrazione occorre che il rogito venga stipulato entro i termini previsti.

Per fruire dell’agevolazione non è necessario effettuare i pagamenti mediante bonifico.