Nonostante i deboli segnali di ripresa del mercato immobiliare, il rilancio del settore delle costruzioni appare ancora lontano. I nodi chiave per un graduale ritorno ai livelli economici e produttivi pre-crisi sono l’accelerazione della crescita economica e l’accesso alle risorse finanziarie necessarie a sostenere i progetti di investimento. Su entrambi i fronti la prudenza è d’obbligo. Anche nel biennio 2016-17 la crescita del PIL italiano resterà modesta, uno scenario non proprio ottimistico per un mercato spiccatamente ciclico come quello immobiliare. Allo stesso tempo, gli investimenti del settore fanno fatica a ripartire perché non trovano adeguato supporto finanziario dal sistema bancario. Fino a quando non emergerà un progressivo smaltimento delle sofferenze bancarie è difficile che i finanziamenti erogati al settore possano riprendere a crescere. Decisiva sarà la realizzazione dei programmi di smobilizzo dei Non Performing Loans (‘NPL’) bancari.

Dopo quasi un decennio di deterioramento delle condizioni economiche e finanziarie, il settore delle costruzioni ancora stenta a riprendersi.

Sulla base di un’analisi condotta su un campione rappresentativo di bilanci, CRIF Ratings evidenzia come la marginalità operativa del settore sia scesa al 6,2% nel 2015 dal 6,5% del 2014, un livello distante dall’8,6% del 2007. La riduzione è ancora più evidente se si tiene conto delle svalutazioni dell’attivo circolante, un fenomeno sempre più diffuso negli ultimi anni in conseguenza delle difficoltà finanziarie in cui si sono venute a trovare molte controparti commerciali: l’Ebitda margin calcolato al netto delle svalutazioni scende al 5,5% nel 2015 dal 5,9% del 2014, molto lontano dall’8,4% del 2007.

Il calo della redditività è coerente con l’andamento del tasso di default del settore che negli anni di crisi è cresciuto notevolmente fino ad un picco del 9,5% nel 2013. Nel biennio successivo si registra un’inversione di tendenza con una discesa fino al 7,0% del 2015, un livello comunque ben al di sopra del 5,9% rilevato nel 2007. Il tasso di default del settore costruzioni resta ampiamente superiore al 5,3% calcolato nel 2015 sul totale delle imprese non-finanziarie italiane.

A giudicare dall’andamento del tasso di default e della marginalità operativa il 2013 è stato per il settore delle costruzioni un momento di svolta; il biennio 2014-2015 mostra, infatti, segnali di assestamento che tuttavia restano deboli.

Oggi il tessuto produttivo risulta sicuramente più robusto, in virtù dell’importante processo selettivo che ha caratterizzato il settore nell’ultimo decennio; tuttavia, secondo CRIF Ratings, permangono elementi di scenario che frenano uno sviluppo sostenibile e duraturo.

L’Agenzia di rating sostiene che i nodi chiave per un graduale ritorno ai livelli economici e produttivi pre-crisi siano l’accelerazione della crescita economica e l’accesso alle risorse finanziarie necessarie a sostenere i progetti di investimento. Due nodi ancora da sciogliere.

“Su entrambi i fronti la prudenza è d’obbligo” afferma Paolo Bono, Associate presso CRIF Ratings. “Anche nel biennio 2016-17 la crescita del PIL italiano resterà modesta, uno scenario non proprio ottimistico per un mercato spiccatamente ciclico come quello immobiliare. Allo stesso tempo, gli investimenti sono limitati dalla stretta creditizia che continua a colpire le imprese di costruzioni”, continua Bono.

Timidi segnali positivi trapelano dalla domanda immobiliare: numero di compravendite residenziali in crescita (+7,6% le previsioni di Nomisma per il 2016 dopo il +6,5% del 2015), prezzi in via di stabilizzazione, incremento dei mutui erogati per l’acquisto di abitazioni (+32% tra il 2015 e il 2014, al netto delle surroghe). Si tratta tuttavia di miglioramenti ancora troppo deboli per innescare una solida ripresa in termini di fatturato e marginalità operativa. Per trainare un settore ciclico come quello delle costruzioni è, invece, necessario un consolidamento della crescita economica nazionale; questa, però, stando al consenso delle principali istituzioni internazionali, è attesa al di sotto dell’1% nel biennio 2016-2017.

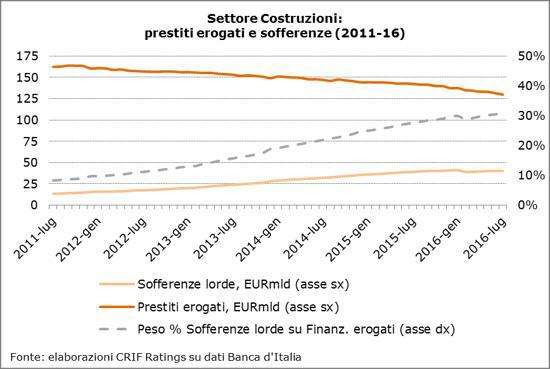

Vincoli alla ripresa del settore vengono anche dal lato dell’offerta, limitata nei progetti di investimento dalla restrizione creditizia che continua a colpire le costruzioni. I finanziamenti erogati dal sistema bancario al settore sono in contrazione da cinque anni, un trend che non sembra arrestarsi: dai 164 miliardi di euro del Settembre 2011 si è progressivamente scesi fino ai 130 miliardi di euro del Luglio 2016 (-21%), stando alle rilevazioni di Banca d’Italia.

Le motivazioni di una stretta creditizia di questa portata vanno ricercate nell’esponenziale aumento delle sofferenze bancarie derivanti dai rapporti di credito con le imprese di costruzioni, quintuplicate negli ultimi sei anni fino a raggiungere i 40 miliardi di euro a Luglio 2016. Questo valore corrisponde al 31% dei finanziamenti erogati allo stesso settore e al 28% del totale delle sofferenze verso società non finanziarie (una quota che sale al 43% considerando anche le società immobiliari a valle della filiera). Questi numeri rendono evidente il pesante impatto della crisi delle costruzioni sui bilanci bancari, gravati tra l’altro anche dal parallelo deprezzamento dei beni immobiliari a garanzia dei finanziamenti erogati.

“È difficile pensare che i finanziamenti al settore possano riprendere a crescere se non emergerà un progressivo alleggerimento delle sofferenze bancarie”, spiega Salvatore De Iaco, Associate presso CRIF Ratings. Il permanere di condizioni restrittive nell’accesso al credito bancario costituisce un freno decisivo per lo sviluppo di un settore che storicamente è in gran parte finanziato dal mondo bancario e che, a differenza di quanto avviene in quasi tutti gli altri paesi europei, non beneficia degli anticipi dei committenti per il finanziamento dell’avvio dei lavori.

“In questo quadro è essenziale un’accelerazione dei programmi di smobilizzo dei Non Performing Loans (‘NPL’) bancari, in larga parte rimasti ancora sulla carta” prosegue De Iaco. In un’ottica di medio e lungo termine, CRIF Ratings anticipa un graduale processo di diversificazione delle fonti di finanziamento per supportare il settore tramite una maggiore diffusione, anche per le costruzioni, di strumenti alternativi di debito.