Tutto quello che occorre sapere su detrazioni, deduzioni, crediti d’imposta, ritenute, documenti da presentare e da conservare. C’è questo (e altro) nella circolare n. 7/E del 4 aprile 2017 – IN ALLEGATO - pubblicata ieri dall’Agenzia e dalla Consulta dei Caf, frutto di un lavoro congiunto, destinato ad agevolare i cittadini, le figure preposte all’apposizione del visto di conformità (operatori dei centri di assistenza fiscale e professionisti) e gli uffici tenuti allo svolgimento dell’attività di controllo.

Tra i temi affrontati nella circolare, la possibilità (nuova) di detrarre dall’Irpef il 65% delle spese sostenute per l’acquisto, l’installazione e la messa in opera di dispositivi multimediali per il controllo da remoto degli impianti di riscaldamento, produzione acqua calda, climatizzazione delle abitazioni; la chance di sottrarre dall’imposta il 50% dell’Iva pagata per l’acquisto, dall’impresa costruttrice, di un’abitazione di classe energetica A o B e quella, anch’essa inedita, di scomputare dall’Irpef il 19% dell’ammontare dei canoni di leasing versati per l’acquisto di unità immobiliari da destinare ad abitazione principale entro un anno dalla consegna, spettante ai contribuenti che, al momento di stipula del contratto, avevano un reddito non superiore a 55mila euro.

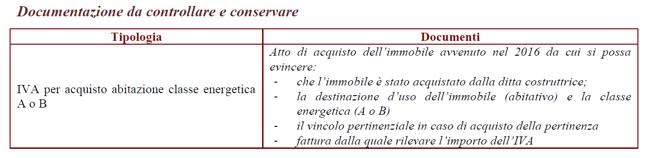

IVA PER ACQUISTO ABITAZIONE CLASSE ENERGETICA A o B (RIGO E59 – SEZ. III C)

Art.1, comma 56, della Legge n. 208 del 2015

Aspetti generali

Ai fini dell’imposta sul reddito delle persone fisiche, si detrae dall’imposta lorda, fino alla concorrenza del suo ammontare, il 50 per cento dell’importo corrisposto per il pagamento dell’imposta sul valore aggiunto (IVA) in relazione all’acquisto, effettuato entro il 31 dicembre 2017 di unità immobiliari a destinazione residenziale, di classe energetica A o B ai sensi della normativa vigente, cedute dalle imprese costruttrici delle stesse.

Ai fini della detrazione è necessario che:

- sia acquistato, direttamente dall’impresa costruttrice, nel periodo compreso tra il 1° gennaio 2016 e il 31 dicembre 2017, un immobile nuovo. Si intende tale quello venduto dall’impresa costruttrice del medesimo senza che sia intervenuto un acquisto intermedio. La detrazione spetta, anche, per l’acquisto di un appartamento che l’impresa costruttrice cedente aveva precedentemente concesso in locazione (Circolare 08.04.2016, n. 12, punto 7.1). La detrazione non spetta nel caso in cui l’immobile venga acquisito per effetto di un contratto di appalto di costruzione dello stesso e non attraverso un atto di compravendita;

- l’immobile sia a destinazione residenziale e di classe energetica A o B, a prescindere da ulteriori requisiti. Il beneficio, pertanto, non è limitato all’acquisto dell’abitazione principale, né sono previste esclusioni per gli immobili c.d. di lusso.

Il beneficio riguarda anche la pertinenza, a condizione che l’acquisto di quest’ultima avvenga contestualmente all’acquisto dell’unità abitativa e l’atto di acquisto dia evidenza del vincolo pertinenziale (Circolare 18.05.2016 n. 20/E, risposta 10.1).

Per “impresa costruttrice” si intende, ai fini della detrazione, l’impresa che applica l’IVA all’atto del trasferimento, considerando tale non solo l’impresa che ha realizzato l’immobile ma anche le imprese di ripristino o c.d. ristrutturatrici che hanno eseguito, anche tramite imprese appaltatrici, gli interventi di cui all’art. 3, comma 1, lettere c), d) ed f), del DPR n. 380 del 2001 (Circolare 18.05.2016 n. 20/E, risposta 10).

Limiti di detraibilità

La detrazione è pari al 50 per cento dell’IVA dovuta sul corrispettivo d’acquisto dell’unità immobiliare ed è ripartita in dieci quote costanti nell’anno in cui sono state sostenute le spese e nei nove periodi d’imposta successivi.

La detrazione spetta anche se l’immobile è costruito da più di cinque anni, purché l’impresa abbia manifestato espressamente l’opzione per la relativa imposizione, indipendentemente dalla data di fine lavori (Circolare 08.04.2016, n. 12, punto 7.1).

Ai fini della detrazione ed in applicazione del principio di cassa, è necessario che il pagamento dell’IVA avvenga nel periodo di imposta 2016 (Circolare 08.04.2016 n. 12, punto 7.1).

Non è stato possibile fruire della detrazione dell’IVA relativa ad acconti corrisposti nel 2015, anche se il rogito risulta stipulato nell’anno 2016, poiché nel 2015 l’agevolazione non era vigente. (Circolare 18.05.2016 n.20, punto 10.3). E’ possibile, invece, fruire della detrazione per l’IVA corrisposta sugli acconti pagati nel 2016, sempreché il preliminare di acquisto sia registrato e il rogito sia stipulato entro il 2017, in quanto nel 2016 l’agevolazione era vigente e l’art. 9, comma 9- octies, del DL n.244 del 2016 ha prorogato l’agevolazione anche agli acquisti di abitazioni avvenuti nel 2017.

Cumulo con altre detrazioni

In assenza di una specifica disposizione che vieti il cumulo della detrazione in commento con altre agevolazioni in materia di IRPEF, il contribuente che acquista un’unità immobiliare all’interno di un edificio interamente ristrutturato dall’impresa di costruzione può beneficiare sia della detrazione del 50 per cento dell’IVA sull’acquisto, sia della detrazione (sempre del 50 per cento) spettante sul 25 per cento del prezzo di acquisto dell’immobile, ai sensi dell’art. 16-bis, comma 3, del TUIR. Tale ultima detrazione, tuttavia, non può essere applicata anche all’IVA per la quale il contribuente si sia avvalso della specifica detrazione (Circolare 18.05.2016 n. 20, punto 10.2).

Ad esempio, un contribuente che acquista da un’impresa di ristrutturazione un’unità immobiliare, con le agevolazioni “prima casa”, all’interno di un fabbricato interamente ristrutturato, al prezzo di € 200.000 + IVA al 4%, per un totale di € 208.000, avrà diritto:

- alla detrazione del 50% dell’IVA pagata sull’acquisto dell’immobile. Tale detrazione è pari ad € 4.000 (8.000* 50%);

- alla detrazione del 50% calcolato sul 25% del costo dell’immobile rimasto a suo carico. Tale detrazione è pari ad € 25.500 [(208.000 – 4.000) * 25% = 51.000 * 50%].

Ad analoga conclusione si giunge anche nel caso di realizzazione di box pertinenziale, anche a proprietà comune, acquistato contestualmente all’immobile agevolato, relativamente al quale spetta anche la detrazione pari al 50 per cento del costo di realizzazione documentato dall’impresa.

Ad esempio, un contribuente acquista da un’impresa costruttrice un’unità immobiliare, con le agevolazioni “prima casa”, e un box pertinenziale. Il costo complessivo dell’immobile, comprensivo della pertinenza è pari a € 200.000 + IVA al 4%, per un totale di € 208.000. Il costo di realizzazione del box è pari a € 10.000 più IVA pari a € 400. Il contribuente avrà diritto:

- alla detrazione del 50% dell’IVA sull’acquisto dell’immobile comprensivo della pertinenza, pari a € 4.000;

- alla detrazione sul costo di realizzazione del box al netto dell’IVA portata in detrazione riferita a tale costo, pari a € 10.200 (€ 10.400 – € 200). La detrazione è pari al 50% di tale importo e cioè € 10.200 * 50% = € 5.100.

DISPOSITIVI MULTIMEDIALI (RIGHI E61 – E62 COL. 1 COD. 7)

Legge 28 dicembre 2015, n. 208, art. 1, comma 88

Per le spese sostenute dal 1° gennaio 2016 per l‘acquisto, l‘installazione e la messa in opera di dispositivi multimediali per il controllo da remoto degli impianti di riscaldamento o produzione di acqua calda o di climatizzazione delle unità abitative, volti ad aumentare la consapevolezza dei consumi energetici da parte degli utenti e a garantire un funzionamento efficiente degli impianti, spetta una detrazione pari al 65 per cento delle spese stesse.

Interventi e spese agevolabili

La detrazione spetta per l’acquisto e l’installazione di dispositivi multimediali dotati di specifiche caratteristiche.

Tali dispositivi devono, in particolare:

- mostrare attraverso canali multimediali i consumi energetici, mediante la fornitura periodica dei dati;

- mostrare le condizioni di funzionamento correnti e la temperatura di regolazione degli impianti;

- consentire l’accensione, lo spegnimento e la programmazione settimanale degli impianti da remoto.

Sono, quindi, agevolabili la fornitura e posa in opera di tutte le apparecchiature elettriche, elettroniche e meccaniche nonché delle opere elettriche e murarie necessarie per l’installazione e la messa in funzione a regola d’arte, all’interno degli edifici, di sistemi di “building automation” degli impianti termici degli edifici.

Non si ritengono ricomprese tra le spese ammissibili l’acquisto di dispositivi che permettono di interagire da remoto con le predette apparecchiature quali telefoni cellulari, tablet e personal computer o dispositivi similari comunque denominati.

Limiti di detrazione

La detrazione è stata introdotta richiamando le disposizioni relative agli interventi di riqualificazione energetica senza, tuttavia, indicare un importo massimo di detrazione spettante. Si ritiene, dunque, che la detrazione spetti nella misura del 65 per cento dell’intero importo della spesa sostenuta.

L’installazione dei dispositivi multimediali, se è effettuata in concomitanza con un altro intervento di riqualificazione energetica agevolabile (ad esempio, contestualmente alla sostituzione di impianti di climatizzazione invernale con impianti dotati di caldaie a condensazione o con pompe di calore ad alta efficienza ovvero all‘installazione di pannelli solari per la produzione di acqua calda), è da ritenersi connessa a tale intervento e la relativa spesa concorre al limite massimo di detrazione per esso spettante.

Per le spese sostenute a partire dal 1° gennaio 2016, la detrazione spetta anche nell’ipotesi in cui l‘acquisto, l‘installazione e la messa in opera dei dispositivi multimediali siano effettuati successivamente o anche in assenza di interventi di riqualificazione energetica (Circolare 18.05.16 n. 20/E).

Adempimenti

Per fruire della detrazione in commento è necessario: compilare ed inviare a ENEA:

- l’Allegato E: sia in caso di semplice installazione, non connessa con la sostituzione del generatore di calore o con l’installazione di pannelli solari che nel caso di installazione connessa con la sostituzione del generatore di calore (comma 347 della legge finanziaria 2007);

- l’ Allegato F: in caso di installazione connessa con l’installazione di pannelli solari per la produzione di acqua calda (comma 346 della legge finanziaria 2007).

Leggi anche: “Bonus ristrutturazioni, in arrivo nuovi chiarimenti dall'Agenzia delle Entrate”