Come si comporterà la Bce durante la riunione del 14 settembre? Gli esperti di Facile.it e Mutui.it hanno analizzato i due scenari ritenuti più probabili; da un lato l’ipotesi che la Banca Centrale Europea si prenda una pausa dagli aumenti, che si tradurrebbe in uno stop al rialzo delle rate dei mutui variabili; dall’altro l’ipotesi di un ulteriore incremento di 25 punti base, che porterebbe la rata di un mutuo medio a tasso variabile a sfiorare i 760 euro, vale a dire il 66% in più rispetto all’inizio del 2022.

L’attesa cresce se si considera che anche secondo i Futures sugli Euribor - che rappresentano le aspettative di mercato - il picco è ormai alle porte: sebbene previsto per dicembre, il punto massimo dell’indice in questione è dato a 3,90% ma oggi è già a 3,80%. La distanza, quindi, sarebbe inferiore all’ipotetico aumento di 25 punti base da parte della Bce. Da gennaio in poi, l’indice dovrebbe seppur molto gradualmente tornare a calare.

Le simulazioni

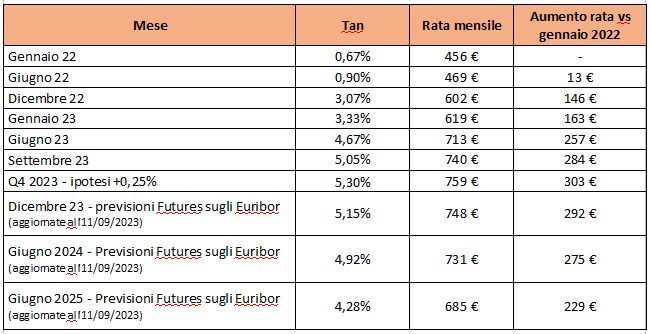

Per l’analisi, Facile.it e Mutui.it hanno preso come riferimento un finanziamento a tasso variabile da 126.000 euro con piano di restituzione in 25 anni sottoscritto a gennaio 2022 e hanno esaminato come sono cresciute le rate da inizio dello scorso anno ad oggi e come potrebbero variare nuovamente nei prossimi mesi.

Il tasso (TAN) di partenza di gennaio 2022 era pari allo 0,67%, corrispondente ad una rata mensile di 456 euro. A seguito dei diversi aumenti del costo del denaro messi in atto dalla Banca Centrale Europea per combattere l’inflazione, il tasso del mutuo preso in esame è salito di molto, arrivando a toccare a settembre 2023 il 5,05%, con una rata di circa 740 euro. Oggi, quindi, il mutuatario si trova a pagare quasi 285 euro in più (+62%) rispetto alla rata iniziale di gennaio 2022.

Ipotizzando che il 14 settembre la Bce decida di continuare sulla scia delle decisioni prese fino ad ora e annunci un ulteriore incremento dello 0,25%, la rata mensile del finanziamento analizzato potrebbe arrivare addirittura a 759 euro, con un aggravio di ben 303 euro rispetto a quella iniziale (+66%). Se, invece, la Banca Centrale Europea opterà per uno stop, allora non dovrebbero esserci grosse variazioni sul fronte delle rate, fermo restando che l’Euribor si muove in base alle aspettative dei tassi Bce, ma non è detto che lo faccia in modo speculare.

Le previsioni del mercato: picco a dicembre

Guardando alle aspettative di mercato (Futures sugli Euribor aggiornate all’11 settembre 2023), come detto, da qui alla fine dell’anno l’indice Euribor dovrebbe continuare a crescere, anche se in misura minore rispetto al passato tanto che il picco previsto per dicembre 2023, quando raggiungerà il 3,90%, non è di tanto superiore agli attuali valori dell’indice. Se ciò avvenisse, il tasso del mutuo medio preso in esame (Euribor3m+1,25%) arriverebbe al 5,15%, con una rata di circa 748 euro, ovvero oltre 292 euro in più rispetto a quella di gennaio 2022.

C’è però una buona notizia; con l’inizio del nuovo anno la tendenza dovrebbe finalmente invertirsi tanto che, guardando alle quotazioni di giugno 2024, il tasso del mutuo analizzato è previsto cali al 4,92% per poi arrivare addirittura al 4,28% a giugno 2025.

In scadenza le agevolazioni per gli Under 36

Ancora nessuna proroga delle condizioni agevolate di garanzia fino all’80% per i mutui prima casa destinati ai giovani, la cui scadenza è prevista per il 30 settembre. Da quando è stata introdotta nel 2021, la misura ha consentito a numerosi Under 36 di accedere a condizioni vantaggiose alla sottoscrizione del mutuo prima casa, tanto che - secondo l'analisi di Facile.it - se nel primo semestre 2021 i richiedenti con meno di 36 anni rappresentavano il 43,4% delle richieste totali di mutui prima casa, tra gennaio e giugno 2023 questo valore ha raggiunto il 51,3%.

«Sarebbe auspicabile che il Governo estendesse nuovamente la validità dell’agevolazione a favore dei giovani mutuatari, soprattutto in un contesto economico così delicato, caratterizzato dai rincari e dall’aumento dei tassi», spiegano gli esperti di Facile.it. «A soffrire dell’eventuale scelta di non prorogare l’iniziativa sarebbero proprio i ragazzi, i quali avrebbero - di fatto - meno possibilità di acquistare una casa. La speranza, quindi, è che la misura venga prorogata non solo per la fine del 2023, ma anche nel 2024 e con scadenza non più trimestrale».