Il numero di strutture alberghiere in Europa supera di poco quota 200 mila, in progressiva flessione dal 2010, ma il numero delle camere sta contestualmente aumentando fino ad arrivare a 6,7 milioni unità, a sottolineare una progressiva concentrazione, soprattutto in corrispondenza delle principali destinazioni turistiche, di progetti di scala sempre maggiore. Si giunge infatti a un numero medio di 33,3 camere a struttura rispetto alle 29,7 del 2008.

L’aggiornamento annuale dello studio prodotto da CRIF RES – la divisione del Gruppo CRIF specializzata nei servizi valutativi e tecnici per il real estate e leader nel mercato bancario - mette in evidenza come l’Italia, con i suoi 33 mila alberghi (malgrado una flessione del -2,4% fra il 2009 ed il 2018) e 1,1 milioni di camere (+1,4% nei 10 anni considerati), possieda il più grande portafoglio ricettivo in sede europea, seguita da Germania e Spagna, collocandosi in terza posizione assoluta a livello mondiale. Se però parliamo di quota di mercato sui volumi di arrivi in hotel dell’Europa a 28, il Bel Paese rappresenta il 12,2%, occupando cioè solo il quarto posto dopo Germania (18,3%), Francia (15,5%) e Spagna (13,5%).

In questo scenario, il settore dell’hotellerie nel nostro Paese mostra una grande vitalità, tanto da contabilizzare nel primo semestre dell’anno investimenti per 2 miliardi di Euro, che rappresentano il 42% degli investimenti immobiliari totali.

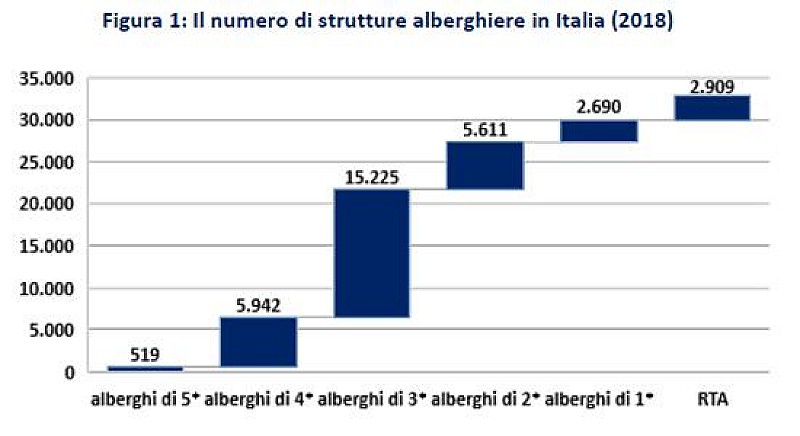

L’OFFERTA ALBERGHIERA IN ITALIA: STATO DELL’ARTE E TREND EVOLUTIVO. Così come si è osservato in sede europea, il numero complessivo di hotel sta calando anche nel nostro mercato. Dietro al dato sintetico si celano però comportamenti differenti a seconda della categoria delle strutture: sui 33 mila esercizi alberghieri censiti da Istat, circa la metà è costituita da hotel a 3 tre stelle, che sono rimasti sostanzialmente invariati nel periodo considerato, mentre, ancorché si tratti di una quota minoritaria, si registra un incremento superiore al 20% per gli hotel a 4 stelle e al 50% per quelli a 5 stelle. Contemporaneamente si riducono fortemente le strutture di più bassa qualità ad 1 stella (-33%) e a due stelle (-19%).

Si assiste, pertanto, ad un graduale upgrade qualitativo dell’offerta alberghiera nazionale, ma si riscontra ancora un gap evidente fra la quota di hotel di lusso sullo stock totale (10%), a fronte della penetrazione delle categorie più elevate in Europa che raggiunge il 30%.

Per valutare se un mercato turistico sia più o meno avanzato è comunque opportuno analizzare anche il numero di catene alberghiere presenti e il loro tasso di penetrazione sullo stock totale. A tale proposito, secondo il più recente rapporto annuale di Horwath HTL, l’Italia annovera il più alto numero di brand (240) in sede europea, seconda solo alla Spagna, ma con un tasso di penetrazione solo del 4,8% per numero di strutture, in tendenziale crescita, ma assai inferiore al 18,9% di Germania, al 21% di Francia e addirittura al 33,3% della Spagna.

Questo indicatore tuttavia non esaurisce la lettura del grado di maturità del nostro mercato, in quanto se ci riferiamo non al numero di strutture ma al numero delle camere, il tasso di penetrazione dei brand si porta al 15,8% e raggiunge quota 50% per gli hotel di fascia più alta. Le catene alberghiere in Italia, anche se numerose, si concentrano sui segmenti di gamma più elevata e risultano connotate da un elevato numero medio di camere rispetto allo stock presente in Italia. Infatti il numero medio di camere per gli hotel di catena è pari a 108, oltre il triplo di un hotel medio italiano che conta solo 33 camere. Il numero medio di camere poi si eleva a 120 se si tratta di brand internazionali e raggiunge le 126 camere per il segmento Upscale.

Del resto va sottolineato come la domanda turistica in Italia nel 2018 abbia fatto registrare il quinto incremento annuo consecutivo delle presenze, anche se il dato dell’ultimo anno (+2%) segnala un rallentamento nella crescita rispetto ai tre precedenti. Per altro, oltre la metà delle presenze del 2018, che si attestano sui 429 milioni, è rappresentata da turisti stranieri (50,5%) con un incremento rispetto all’anno precedente del +2,8%, mentre i turisti italiani si limitano a crescere in misura dell’1,1%. Per il biennio 2019/2020 si prevede una maggiore crescita proveniente dai mercati esteri, mentre il mercato domestico dovrebbe permanere sui livelli del 2018.

GLI INVESTIMENTI NELL’HOTELLERIE IN ITALIA. Nel 2018 il mercato degli investimenti alberghieri in Italia aveva toccato quota 1 miliardo di Euro, in flessione del 5% rispetto all’anno precedente, sovraperformando però quanto accaduto nel mercato degli investimenti immobiliari nel complesso, che hanno perduto ben il 20% rispetto all’anno record 2017. Il dato relativo al settore alberghiero, che rappresenta il 12% dei volumi totali transati sul mercato nazionale, si colloca ben al di sopra delle medie quinquennali e decennali.

Da notare che oltre la metà degli investimenti alberghieri in Italia proviene dall’estero e, di questa, un quarto è di origine extraeuropea. Per quanto riguarda la loro destinazione, circa la metà è concentrata su Roma, seguita a distanza da Milano, Venezia e Firenze.

Il 2019 è partito con un ottimo risultato per il settore dell’hotellerie contabilizzando investimenti addirittura nell’ordine dei 2 miliardi di € nei primi sei mesi dell’anno, ovvero ben il 42% del totale degli investimenti immobiliari totali (5 miliardi di €).

IL VALORE DELLE STRUTTURE ALBERGHIERE IN ITALIA. Di pari passo con l’evoluzione delle esigenze del mercato, le strutture alberghiere italiane stanno rispondendo dotandosi di strutture e servizi adeguati e posizionandosi verso una fascia medio/medio-alta, anche se rispetto al resto dell’Europa si evidenzia ancora un certo gap nello stock di gamma elevata. Questo trova riscontro anche con la valutazione degli asset che emergono dai benchmark di riferimento tratti dalla banca dati di CRIF RES composta da un campione di oltre 3.000 strutture ricettive distribuite sull’intero territorio nazionale.

Guardando alla distribuzione tipologica delle strutture ricettive nelle diverse zone urbane, notiamo che gli hotel sono maggiormente ubicati nel centro delle città, mentre pensioni, residence, villaggi turistici e Bed & Breakfast sono più frequentemente localizzati in aree periferiche. I B&B, poi, sono alquanto diffusi anche nelle zone classificate come agricole.

Se si considerano i valori medi unitari delle strutture ricettive, i villaggi turistici sono quelli con i dati medi ad essi associati più elevati, mentre quelli in aree semicentrali denotano i valori più elevati in assoluto.

Per Residence e pensioni i valori unitari più elevati si riscontrano in aree periferiche, dove verosimilmente i complessi immobiliari sono di maggiori dimensioni rispetto a quelli situati nei centri urbani. Per gli hotel, invece, i complessi centrali e in aree suburbane risultano essere i più apprezzati.

In relazione al valore medio degli alberghi, il dato medio più elevato si registra a Milano, con quasi 20 milioni di €, seguita da Firenze, con 17 milioni, e da Roma, con 11 milioni.

Il valore medio per camera nelle grandi città d’arte (calcolato come rapporto fra il valore medio complessivo delle strutture alberghiere e il numero delle camere presenti) a Venezia e a Firenze risulta pressoché di pari entità (rispettivamente con 227.000 e 224.000 €). Seguono Roma, con 180.000 €, e Milano, con 163.000 €.

Per quanto riguarda le località turistiche, invece, il picco si registra a Livigno, con 170.000 € in media a camera, seguita dalla Riviera ligure di Levante (140 mila €), dalla Costa Smeralda (130 mila €), dal Lago di Como (123 mila €), sino ai 69.000 € della Riviera Romagnola.

Molto più sottile, ma comunque di rilievo, il mercato dei villaggi turistici, localizzati soprattutto nel Sud Italia, e dei residence presenti nelle principali località a vocazione turistica sul territorio nazionale.

A questi segmenti si aggiunge anche quello dei Bed & Breakfast, che sebbene di scarso valore unitario, sono sempre più diffusi sul territorio nazionale.

Se si considera, infine, il tasso di occupazione delle camere e la loro redditività media, spetta a Napoli il primato per il TOC (77%) mentre è Venezia la location con un Rev PAR (Revenue per Available Room, dato dal prezzo medio di una camera per il tasso di occupazione) più alto a livello italiano (con 165 €), a fronte di una media italiana rispettivamente del 71% per il TOC e di 108 € per Rev PAR.

“Per il quinto anno consecutivo in Italia si registra un incremento della domanda alberghiera, soprattutto da parte dei turisti stranieri, con previsioni di crescita ulteriore. Per soddisfare questa domanda, sempre più esigente dal punto di vista quali-quantitativo, l’offerta si sta gradualmente adeguando, pur rimanendo un gap nel segmento di gamma più elevata. L’interesse verso il settore, date le potenzialità che racchiude, è testimoniato anche dall’intensa attività di investimento immobiliare proveniente in buona misura da operatori stranieri, cosa che sempre più lo rende un segmento attraente e investibile e non più ‘alternativo’, come poteva essere considerato qualche tempo fa. Le complessità e la varietà presentate dal comparto necessitano comunque di analisi valutative approfondite e multidisciplinari per cogliere a pieno criticità e opportunità” – commenta Stefano Magnolfi, Executive Director CRIF RES.

“L’elevata redditività delle strutture alberghiere nelle città d’arte, come Venezia, Firenze e Roma (con Rev PAR ben superiori a 100 €), fa sì che rappresentino le mete ove si concentra la gran parte degli investimenti immobiliari da parte degli operatori specializzati, determinando i valori di mercato unitari a camera più elevati a livello nazionale, fra i 180 e i 225 mila €” – aggiunge Federica Selleri, Director Property Valuation CRIF Real Estate Services.

NOTA METODOLOGICA. I dati raccolti da CRIF RES sono organizzati, oltre che per tipologia, per localizzazione (comune/provincia, quartiere, zona), anno di rilevazione, numero di camere, valore a camera, occupancy rate, prezzo medio a camera (Average Daily Rate), produzione lorda vendibile, incidenza del reddito da fabbricato, saggio di capitalizzazione.

Oltre ai dati di natura prettamente immobiliare, le valutazioni tengono conto anche di numerosi altri dati socio-economici di contesto e riferiti alle singole strutture di fonte proprietaria o di altre fonti pubbliche e private, quali ad esempio: fatturati del settore, numero di imprese, addetti, demografia, dati economici dell’impresa, punti di interesse e monitoraggio delle reti social per misurare il gradimento della struttura analizzata.