La Presidente dell’Ufficio parlamentare di bilancio (UPB), Lilia Cavallari, è intervenuta oggi in audizione presso la Commissione Finanze e tesoro del Senato nell’ambito dell’indagine conoscitiva sugli strumenti di incentivazione fiscale, con particolare riferimento ai crediti d’imposta.

Di seguito alcuni dei principali temi trattati da Cavallari nel suo intervento.

Sebbene da anni siano oggetto di monitoraggio e analisi per una loro razionalizzazione e riduzione, le spese fiscali – cioè qualunque forma di esenzione, esclusione, riduzione dell’imponibile (deduzioni) o dell’imposta (detrazioni e crediti di imposta) – sono ulteriormente aumentate negli ultimi anni, sia di numero che di importo. Nell’ultimo triennio, in particolare, hanno registrato una vera e propria impennata per effetto delle misure di contrasto della crisi sanitaria ed energetica e, soprattutto, del potenziamento delle agevolazioni edilizie e delle misure di incentivazione agli investimenti delle imprese.

Se le misure emergenziali hanno natura necessariamente temporanea e stanno progressivamente esaurendo i loro effetti, le agevolazioni fiscali in favore delle imprese e quelle relative alle famiglie hanno invece assunto natura più strutturale e, soprattutto le più recenti, produrranno effetti significativi ancora nei prossimi anni.

LE SPESE FISCALI NEL RAPPORTO DELLA COMMISSIONE DI MONITORAGGIO. In base all’ultimo monitoraggio condotto dall’apposita Commissione incaricata del monitoraggio annuale delle spese fiscali, si tratta di 626 voci (160 in più rispetto al 2017) che per il 2023 ammonteranno a circa 83 miliardi, il 4,2 per cento del PIL (47,8 miliardi nel 2017; 2,7 per cento del PIL). Le agevolazioni riguardano principalmente l’Irpef; assumono prevalentemente la forma di detrazioni d’imposta e la loro distribuzione è fortemente concentrata. Le più rilevanti quantitativamente hanno finalità dirette al recupero e all’efficientamento energetico del patrimonio edilizio, al sostegno della competitività e dello sviluppo delle imprese, alle politiche sociali e per la famiglia. Particolarmente rilevante è l’importo relativo alle detrazioni edilizie, che nel monitoraggio rappresentano già – nonostante fortemente sottostimate – il 14 per cento del totale delle agevolazioni.

In termini di composizione, negli ultimi anni emerge un forte incremento delle agevolazioni erogate come crediti di imposta; duplicati nel numero (rappresentano circa il 12 per cento del totale) e quintuplicati in termini di importo, ammontano a 10 miliardi nel 2022. Questi importi oltretutto non tengono conto dei crediti di imposta relativi alle agevolazioni edilizie che nel Rapporto vengono classificati come detrazioni d’imposta.

GLI INCENTIVI PER LE IMPRESE. Le agevolazioni in favore delle imprese hanno generalmente natura strutturale e sono finalizzate a sostenerne la competitività e/o a superare divari territoriali. Tra gli incentivi emergono, per rilevanza quantitativa, quelli per gli investimenti e, in particolare, quelli in beni materiali (sia quelli disposti da “Industria 4.0” sia quelli nel Mezzogiorno) e per sostenere le spese in ricerca e sviluppo (R&S). In tutti questi casi lo strumento del credito di imposta ha assunto un ruolo preponderante. Vi si aggiungono i crediti di imposta relativi alle attività per imposte anticipate (DTA), una misura fortemente concentrata che riguarda quasi integralmente il settore bancario. Nell’ultimo triennio a queste misure si sono inoltre sommate quelle di natura emergenziale.

Complessivamente, le imprese hanno compensato nel 2022 un ammontare di crediti quasi triplo rispetto al triennio 2017-19 (22,5 miliardi a fronte di 8). L’utilizzo di tali crediti ha consentito di aumentare la fruibilità delle agevolazioni – essendo svincolati dalla capienza fiscale – e quindi di coinvolgere maggiormente le piccole imprese. Inoltre, nelle fasi emergenziali ha permesso di veicolare con maggiore rapidità gli aiuti alle imprese.

Un’analisi preliminare dei dati sembra indicare che le agevolazioni dirette al Mezzogiorno abbiano effettivamente contribuito a ridurre il differenziale degli investimenti delle imprese meridionali rispetto al resto del Paese.

LE AGEVOLAZIONI PER LE FAMIGLIE: BONUS EDILIZI E SUPERBONUS. Il contributo maggiore all’aumento delle spese fiscali in favore delle famiglie è stato fornito dagli incentivi connessi all’edilizia. Questi interventi, inizialmente costituti da agevolazioni per le ristrutturazioni, sono nati come misure temporanee sotto forma di detrazioni dall’Irpef, con aliquota relativamente contenuta (41 e poi 36 per cento), finalità di supporto all’attività delle costruzioni e anche di incentivo all’emersione. Prorogati e potenziati di anno in anno, hanno incluso a partire dal 2007 anche gli interventi di efficientamento energetico. Dal 2008 al 2019 le detrazioni effettivamente usufruite sono aumentate da 2,6 miliardi a 9,2 miliardi. A partire dalla legge di bilancio per il 2020 sono stati progressivamente introdotti provvedimenti che hanno reso equivalenti alcune di queste detrazioni a una forma diretta di spesa, con un incentivo che è stato portato a un valore prossimo o superiore alla spesa complessiva – 90 per cento per il bonus facciate e 110 per cento per il Superbonus e Sismabonus. Ne è conseguito un significativo ampliamento della platea totale dei beneficiari sia per l’aumentata convenienza sia per l’inclusione dei soggetti non capienti, implicitamente esclusi dalla fruizione degli incentivi preesistenti.

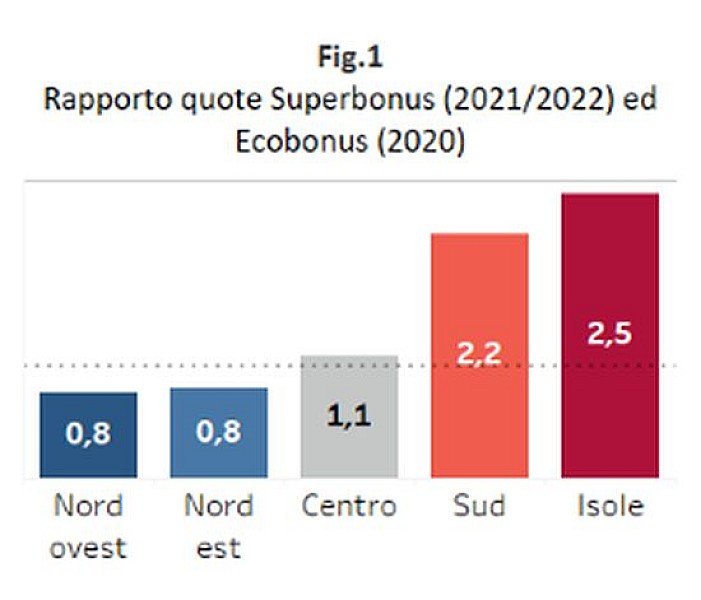

Da un’analisi condotta dall’UPB emerge un sensibile mutamento della composizione della platea dei beneficiari del Superbonus rispetto a quelli dei bonus edilizi originari. In particolare: è più che raddoppiata la quota di risorse destinate al Mezzogiorno; è aumentata in modo significativo la fruizione delle agevolazioni per il risparmio energetico nei Comuni a reddito più basso, indice di una minore natura regressiva del Superbonus.

Aver posto l’intero costo dell’intervento a totale carico dello Stato senza introdurre elementi di selettività ha generato tuttavia una spesa nettamente superiore a quella per gli interventi di riqualificazione energetica agevolati in precedenza: il cosiddetto Ecobonus ammontava a circa 4,5 miliardi nel 2020. Gli investimenti asseverati a solo titolo di Superbonus energia a tutto gennaio 2023 hanno raggiunto i 65,2 miliardi di cui 49,7 completati. L’onere per la finanza pubblica ha superato sensibilmente le aspettative iniziali, che erano basate su una previsione ufficiale di spesa di 35 miliardi per l’intero periodo di validità della misura. Sommato agli altri bonus edilizi – bonus facciate, ristrutturazioni, ecc. – il costo delle agevolazioni è destinato a superare anche l’importo – già rivisto al rialzo – di 110 miliardi sottostante le previsioni ufficiali del conto economico delle Amministrazioni pubbliche risalenti alla NADEF dello scorso autunno.

L’impiego di queste ingenti risorse ha comportato sensibili effetti macroeconomici: il settore delle costruzioni è effettivamente cresciuto in misura marcata nel biennio 2021-22 e di più rispetto a quello degli altri paesi europei, anche se è opportuno considerare che l’edilizia è stata sospinta non soltanto dal comparto residenziale ma anche dalla componente non residenziale e dalle opere pubbliche. Secondo i dati di contabilità nazionale, diffusi ieri, nel biennio scorso il contributo alla crescita del PIL degli investimenti in costruzioni residenziali è stato di due punti percentuali; usando il modello macroeconometrico in uso all’UPB è possibile ricostruire che metà del contributo sarebbe direttamente ascrivibile all’incentivo fiscale.

IL NODO DEI CREDITI D’IMPOSTA. L’insieme dei crediti di imposta connessi con i bonus edilizi, con gli incentivi agli investimenti e con la crisi energetica sta mettendo a dura prova la capacità di assorbimento del sistema. Le compensazioni dei crediti sono passate da 8,4 miliardi del 2019 a 30 miliardi nel 2022 e sono destinate ad aumentare ancora per raggiungere, già allo stato attuale dei lavori, un picco nel 2024. In particolare, dai dati delle compensazioni dei primi due mesi del 2023 emergono chiari segnali di un incremento significativo dei crediti edilizi rispetto al corrispondente periodo dell’anno precedente: i crediti Superbonus aumentano di 2,8 volte, quelli relativi alle facciate di 2,4 volte, mentre incrementi relativamente più contenuti, sebbene di rilievo, si osservano per l’Ecobonus (+46 per cento) e per gli altri crediti edilizi (+63 per cento). Inoltre, si osserva una sensibile riduzione della quota dei crediti compensata dalle banche e dai servizi postali (dal 79,9 per cento al 59,1 per cento) a vantaggio delle imprese delle costruzioni e della filiera dell’edilizia (da 8,8 a 17,2 per cento), delle altre imprese del settore finanziario e immobiliare (da 8,2 a 9,5 per cento) e, soprattutto, delle imprese di altri settori non coinvolti direttamente nell’esecuzione dei lavori e non appartenenti al sistema finanziario (da 3 a 14,2 per cento).

Con l’eliminazione della possibilità di beneficiare delle agevolazioni edilizie mediante sconto in fattura e cessione del credito di imposta a terzi, le disposizioni contenute nel DL 11/2023 pongono fine, tranne che in un ristretto numero di casi (adempimento già assolto di alcuni obblighi documentali) all’accumulazione di nuovi crediti, limitando sensibilmente la fruizione degli incentivi.

ALCUNE CONSIDERAZIONI GENERALI. L’analisi delle principali agevolazioni erogate negli ultimi anni a famiglie e imprese potrà fornire alcune indicazioni generali utili in una prospettiva di riassetto delle spese fiscali in generale e della materia delle agevolazioni edilizie in particolare.

In primo luogo, emergono le criticità connesse a misure poco selettive sia rispetto all’oggetto dell’incentivazione sia dei beneficiari. Un’analisi puntuale dei risultati conseguiti dal Superbonus in termini di risparmio energetico potrà consentire di orientare gli incentivi verso gli interventi più efficienti in termini di rapporto costi/benefici. Inoltre in una prospettiva di razionalizzazione delle spese fiscali, andrebbe valutato se una misura selettiva di incentivazione del risparmio energetico possa risultare più efficiente ed efficace se erogata attraverso un programma di spesa.

Infine si può osservare che per le misure che coinvolgono un ammontare rilevante di risorse, la valutazione ex post è fondamentale, in primo luogo, per comprendere se le risorse collettive effettivamente impiegate nella specifica misura rispecchiano le stime iniziali della perdita di gettito attesa e, in secondo luogo, per valutare l’efficacia della misura rispetto agli obiettivi perseguiti e orientare le nuove scelte del decisore politico. Con riferimento al primo aspetto, il monitoraggio e la quantificazione ex post assumono rilevanza sotto il profilo sia della tenuta dei conti pubblici sia per l’aggiornamento degli andamenti tendenziali di agevolazioni già esistenti e per migliorare l’attività di quantificazione delle nuove misure.

Leggi anche: “Superbonus 110% e conti pubblici: i dati dell'Istat sul deficit”